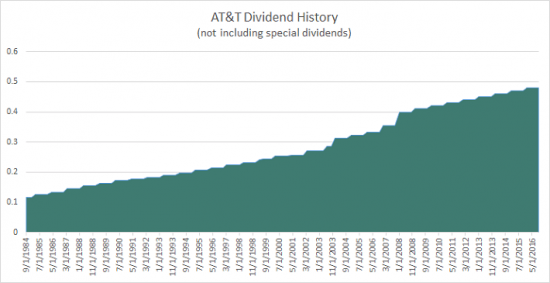

AT&T — единственный аристократ в секторе телекоммуникаций. Причем AT&T выделяется даже среди дивидендных аристократов — она имеет необычную дивидендную доходность 4,9% (в валюте, Карл! 4,9% дивдоходности — не самый плохая дивдоходность даже для российского рынка). Компания выплачивает увеличивающиеся дивиденды 32 года подряд. Ожидается очередное повышение дивидендов в середине декабря 2016 года. Дивидендная история AT&T приведена на рисунке ниже.

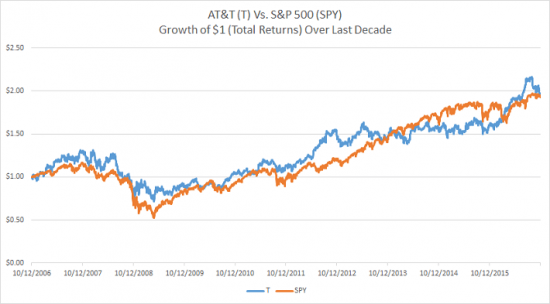

Одно из ошибочных представлений о дивидендных акциях заключается в том, что они дают доходность ниже среднего в обмен на текущий денежный поток в виде дивидендов. AT&T слегка переигрывает рынок за последнее десятилетие. Результаты показаны на рисунке ниже.

AT&T — высоко качественный бизнес с сильным конrурентным преимуществом, которое вознаграждает инвесторов хорошими прибылями и высокими дивидендами за последние 10 лет.

Обзор бизнеса AT&T

AT&T начинает свою историю с изобретения телефона. Компания была основана в 1875 году Александром Беллом, Гардинером Хаббардом (Gardiner Hubbard) и Томасом Сандерсом (Thomas Sanders). Bell System стала американской телефонной монополией. Эта монополия была нарушена 8-ю компаниями в 1984 году при участи департамента юстиции. В настоящий момент AT&T — крупнейшая компания, специализирующаяся в беспроводной связи с рыночной капитализацией 242 млрд. долл. Компания по уровню капитализации стоит на 11 месте среди публично торгуемых компаний. AT&T делит свою деятельность на 4 сегмента. Ниже показаны доли EBITDA, которые сгенерировал каждый сектор за последний квартал:

- Решения для бизнеса (Business Solutions ) — 50% ебиды

- Сегмент досуга (Entertainment Group) — 23% ебиды

- Мобильность конечных потребителей (Consumer Mobility) — 26% ебиды

- Международный сектор — 1% ебиды.

Сегмент решений для бизнеса предоставляет бизнесам решения в части беспроводной передачи данных, хранении данных, голосовой передачи данных. 55% выручки сегмента дает выручка от беспроводной связи. Сектор досуга получает выручку от продажи видеоконтента и рекламы, IP-телефонии и передачи данных. 70% выручки сегмент получает от продажи видеоконтента и рекламы. Сектор мобильности конечных потребителей контролирует выручку от беспроводной передачи данных. Международный сектор включает в себя недавние инвестиции в Мексику и DirecTV в Латинской америке.

Перспективы роста

Прибыль на акцию компании росла в среднем на 4,6% в год за последнее десятилетие. Ожидается, что по итогам 2016 года рост будет существеннее. Тем не менее, рост за последние несколько лет весьма небольшой. Немалую роль в замедлении темпов роста сыграли изменения в телекоммуникационной индустрии. Выручка от беспроводной связи растет быстро, в то время как выручка от проводной связи значительно упала. Изменения в отрасли заставляют AT&T менять себя. Компания тратит немалые средсва на поглощения, чтоб продолжать рост. За последние несколько лет AT&T сделала следующие поглощения:

- 63 млрд. долл. за DirecTV

- 2,5 млрд. длл. за lucasell (мексиканский провайдер беспроводной связи)

- 1,9 млрд. долл за Nextel Mexico

Рост компании планируется за счет экспансии в Мексику (и Латинскую Америку с DirecTV) и роста объема медиаконтента, который будет увеличивать рекламную выручку. Экспансия в Мексику имеет смысл. Это логичный шаг в сторону роста за пределами США с точки зрения географии. Международный сегмент находится в зачаточном состоянии, генерируя 1% ебиды для компании.

Продолжающаяся синергия как из-за роста кросс-продаж, так и снижения затрат должна помочь AT&T расти немного быстрее в течение следующих нескольких лет, чем это было в последние 10 лет. Менеджмент компании ожидает долгосрочного роста прибыли на акцию в районе 4-6% в год.Это примерно совпадает со средними значениями за последние 10 лет и слегка выше медианы. Однако, темпы роста компании выглядят разумными.

Конкурентные преимущества и стойкость к рецессии

Бизнес не может увеличивать дивиденды 32 года подряд (а скоро будет 33) без сильного и продолжительного конкурентного преимущества. Монополия Bell была нарушена в 1984 году. Но отрасль беспроводной связи в настоящий момент — олигополизирована. Рынок беспроводных телекоммуникаций в США поделен между 4 компаниями:

- AT&T

- Sprint (S)

- Verizon (VZ)

- T-Mobile (TMUS)

Вместе эти компании контролируют 90% рынка. AT&T и Verizon являются двумя крупнейшими игроками. Обе имеют долю рынка более 30%. Беспроводная отрасль такая концентрированная из-за внушительных барьеров для входа в отрасль:

- значительные затраты на построение инфраструктуры

- затраты на использование беспроводных частот

- преимущества масштабирования

- узнаваемость бренда.

AT&T выигрывает по всем направлениям. Компания имеет сильное и продолжительное конкурентное преимущество. Чтобы получить представление о том, чего стоит конкуренция за использование беспроводных частот, знайте, что аукцион беспроводных частот стабильно растет с 30 до 40 млрд. долл, и большая часть этой суммы уплачивается крупнейшими игроками (AT&T и Verizon). Затратные аукционы делают невозможным участие в нем бизнесов без крупного капитала.

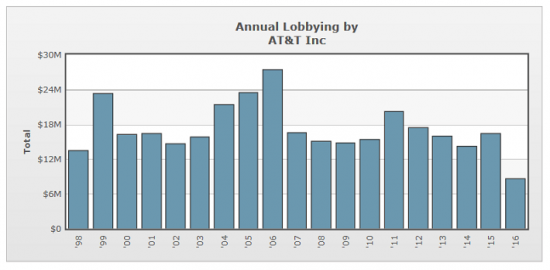

Телекоммуникационная индустрия тесно связана с правительством, неясно, хорошо это или плохо. Это выражается в крупных затратах на лоббирование. AT&T один из крупнейших лоббистов в стране. Это должны учитывать акционеры, поскольку некоторые исследования показывают что лоббирование может давать хорошую отдачу на капитал. Этические вопросы лоббирования оставим за пределами статьи. На рисунке ниже показаны затраты на лоббирование по годам:

Сильные конкурентные преимущества компании помогают защитить прибыли от рецессии. Компания обычно связывает потребителей и бизнесы долгосрочными контрактами, которые дают относительно стабильный денежный поток наподобие компаний коммунального сектора. Ниже показано, как изменялся денежный поток компании во время Великой Рецессии:

- 2007 — 5,36 долл. на акцию

- 2008 — 5,56 долл. на акцию

- 2009 — 5,46 долл. на акцию.

Как вы видите рецессия лишь слегка увеличила стабильный (но медленно растущий) денежный поток на акцию. AT&T придерживается разумного коэффициента выплат в 70% прибыли. Это разумный уровень, учитывая стабильный денежный поток компании.

Оценка и ожидаемая полная доходность

AT&T в настоящий момент торгуется за 14,1 годовых прибылей. Существует два способа оценки компании:

- относительно сегодняшней завышенной оценки

- относительно исторической средней оценки S&P500.

В среднем, AT&T торгуется на уровне 0,75 от мультипликаторов S&P500 в течение последних 10 лет. В настоящий момент Сиплый торгуется на уровне 24,8 годовых прибылей. Это подразумевает справедливую оценку компании на уровне 18,6 годовых прибылей. Если основываться на текущих рыночных уровнях, AT&T кажется недооцененной. Если основываться на средних исторических значениях Сиплого (15,6 годовых прибылей), то AT&T должна торговаться на уровне 11,7 годовых прибылей.

Если учитывать процентные ставки, то Сиплый торгуется примерно на справедливых уровнях. Естественно, следует ожидать, что процентные ставки будут расти в течение нескольких следующих лет.

Рассмотрим 2 сценария:

- сценарий 1: в течение 5 лет Сиплый все еще торгуется на уровне 24,8 годовых прибылей, а AT&T будет торговаться относительно уровня 0,75 от среднего по рынку. Это может увеличить прибыль на 5,7 процентных пункта в год.

- сценарий 2: процентные ставки растут и на рынке начинается спад. В течение 5 последних лет среднее значение P\E по рынку было 15,6. В таком случае для AT&T P\E будет 11,7 (0,75 от среднерыночного). Это снизит доходность на 3,7 процентных пункта в год.

Ожидаемый темп роста компании — 4-6% в год. Текущая дивидендная доходность примерно 5%. Это дает ожидаемую полную доходность на уровне 9-11% до изменений мультипликаторов.

При сценарии 1 ожидаемая полная доходность будет 14,7-16,7% в год. В случае сценария 2 подразумеваемая полная доходность составит 5,3-7,3% в год.

При текущих ценах AT&T выглядит недооцененной относительно рынка.

Заключение

AT&T — высоко дивидендная акция с сильным конкурентным преимуществом. Компания будет хорошим дополнением для консервативных инвесторов, которые ищут стабильный дивидендный доход, который растет быстрее инфляции.

Оригинал: http://www.valuewalk.com/2016/10/dividend-att-inc-t/

Первоначально опубликовано: http://smart-lab.ru/blog/360375.php